「2022年の営業状況と財務・損益状況調査」報告

(2023年の調査結果はこちらからご覧いただけます。▶▶▶「2023年の営業状況と財務・損益状況調査」報告)

令和4(2022)年1月から令和4年(2022)12月の間に決算期となった決算実績を対象に、旅館・ホテル様より営業・損益・財務の実績状況をご提供いただき、集計しました。調査旅館の平均客室数は51.8室、今回調査の規模別の件数割合は、大規模旅館は、16.4%、中規模旅館は44.3%、小規模旅館は39.3%となっています。

お忙しい中、ご協力いただきました各旅館の経営者の皆様、ならびにご担当者の皆様に厚く御礼申し上げます。

1 売上効率

(1) 宿泊客1人当り・客室1室当りの売上高および売上効率

(2) 売上単価・入込の前年実績との比較

2 損益構造(収益性)

(1)損益構成比

(2)主な経費の売上高比率、客1人当りの経費効率

3 財務構造

(1)安全性

(2)活動性

(3)借入金適正度

1 売 上 効 率

(1) 宿泊客1人当り・客室1室当りの売上高および売上効率

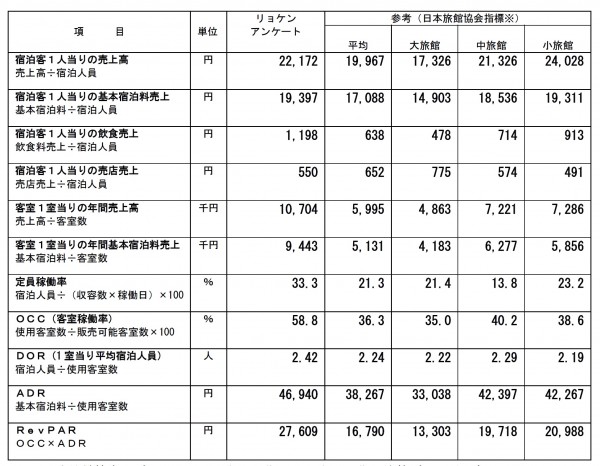

①宿泊客1人当りの売上高・基本宿泊料 等

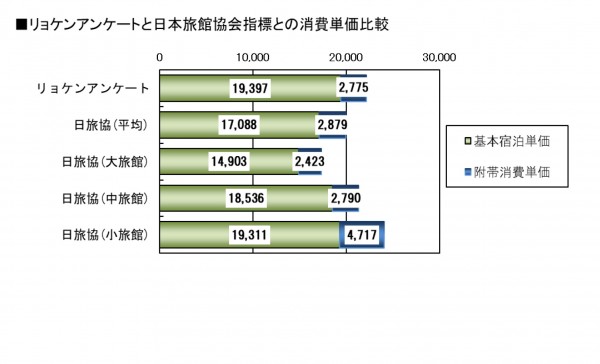

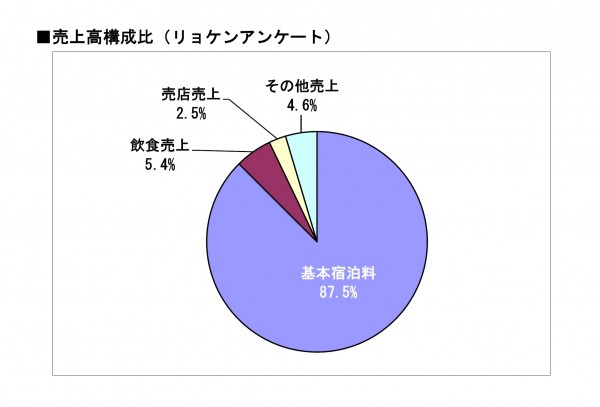

宿泊客1人当りの売上高の平均は22,172円、同基本宿泊料売上の平均は19,397円でした。日本旅館協会(以下、日旅協)全国平均と比較すると、宿泊客1人当りの売上高で2,205円上回り、宿泊客1人当りの基本宿泊料売上で2,309円上回っています。

宿泊客1人当りの附帯売上は2,775円で、うち飲食売上が1,198円、売店売上が550円という結果です。

また、日帰客1人当りの売上高の平均は5,429円でした。

②客室1室当りの年間売上高

客室1室当りの年間売上高は10,704千円と、日旅協全国平均の5,995千円を大きく上回っており、20,000千円を超える旅館は全体の7.4%でした。

また、客室1室当りの年間基本宿泊料売上は9,443千円という結果でした。

③定員稼働率、客室稼働率

旅館営業の効率を表す定員稼働率の平均は33.3%です。日旅協データの全国平均の21.3%を12ポイント上回っています。

内訳をみると、50%以上が全体の16.7%、40%~50%が10.0%、30%~40%が23.3%、20%~30%が43.3%、20%未満が6.7%でした。

規模別の定員稼働率の平均は、大規模旅館28.7%、中規模旅館27.1%、小規模旅館39.2%という結果でした。

販売している客室のうち実際に利用された客室の割合をみる客室稼働率(OCC)の平均は、58.8%でした。

④DOR、ADR、RevPAR

1室当り平均宿泊人員(DOR)は2.42人と、日旅協データの全国平均2.24人に対して0.18人上回っています。

ADR(1室1日当り平均販売価格)は、46,940円と、日旅協データの全国平均に対して、8,673円上回り、ADRにOCCを掛けた数値のRevPAR(販売可能な客室1室1日当り平均基本宿泊料売上)は、27,609円と、日旅協データの全国平均に対して、10,819円上回る結果となりました。

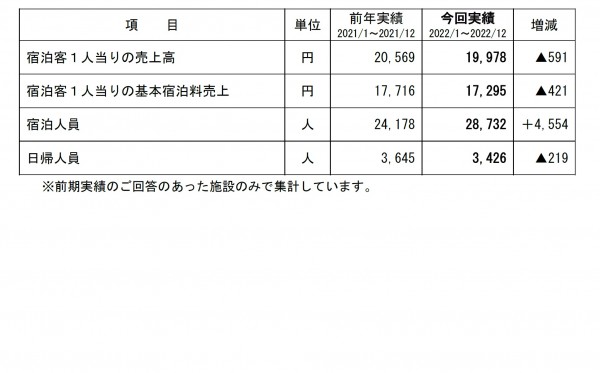

(2)入込客数の前回実績との比較

今回ご回答いただいた旅館の、売上単価、入込人員の前年実績との比較は下記の通りとなっています。宿泊客1人当りの売上高は591円、宿泊客1人当りの基本宿泊料売上は421円減少しています。

一方、宿泊人員の平均は前年実績の24,178人から4,554人増の28,732人となっており、回復傾向が見え始めていることがうかがえます。

日帰人員は219人の減少となっています。

2.損益構造(収益性)

(1)損益構成比

今回のアンケートでは、収益性が高い旅館と低い旅館の格差が表れています。日旅協黒字旅館と比較して、売上原価は低く抑えられていますが、人件費と諸経費は高くなっています。

①売上原価率

平均売上原価率は20.7%で、日旅協全国平均22.6%を下回りました。原価管理の努力に加えて、宿泊単価が高いことで相対的に原価率が抑えられていることが要因と考えられます。

②人件費率

売上に対する人件費の割合は39.4%(うち外注費は4.3%)で、日旅協全国平均44.3%を下回っています。

従業員が効率的に働いているかをみる労働分配率(人件費÷売上総利益)は49.7%で、適正範囲といわれる40%を大きく超過しています。

売上がコロナ前の水準まで戻り切らない中で、固定的な要素の強い人件費負担が大きくなっています。

③諸経費率(主な経費は下段にて分析)

売上に対する諸経費の割合は41.1%で、日旅協全国平均42.8%を下回っています。うち営業費は11.4%、業務費は20.0%、管理費は9.7%でした。特に重油や電気・ガス等のエネルギー費が高騰する中で、業務費の割合が高まっています。

④償却前営業利益率

(GOP:Gross Operating Profit=運営総利益)

償却前営業利益(売上高-売上原価-人件費-諸経費)の売上高に対する比率は、日旅協平均のマイナス9.7%よりは良いものの、本調査では平均でマイナス1.2%という結果となりました。20%以上確保している旅館が全体の5.3%、15~19%台が8.8%、10~14%台が8.8%、5~9%台が15.8%、5%未満が61.4%となりました。GOPがマイナスとなっている施設は49.1%と半数近い数になっています。

⑤償却前経常利益率

雇用調整助成金やコロナ対策をはじめとした補助金等の支援策が積極的に活用されたことで、営業外収益が売上比12.6%と高い水準となっています、これにより営業利益率がマイナス10.4%であったのに対し、経常利益率はマイナス1.2%、償却前経常利益率ではプラス8.0%となりました。

(2)主な経費の対売上高比率・客1人当りの経費効率

①主な経費の対売上高比率

主な経費の対売上高比率は、送客手数料率7.9%、広告宣伝費率1.8%、エネルギー費(水道光熱費+燃料費)率11.2%、修繕費率2.9%という結果です。

② 客1人当りの経費効率

客1人当りの主要経費の平均額は、送客手数料1,578円、広告宣伝費358円、エネルギー費(水道光熱費+燃料費)2,035円、修繕費637円でした。

特にエネルギー費は客1人当り2,000円を超える額となりました。売上比率でも11.2%と大きくなり、深刻な価格高騰の状況が表れています。

3.財 務 構 造

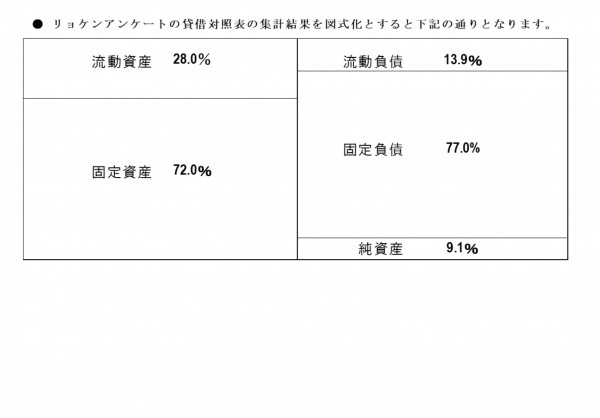

今回も昨年同様に、安全性・活動性・借入金適正度について指標値を算出しました。ここではアンケート回答旅館の平均値から、財務構造の全般的な傾向と課題を見ていきます。

(貸借対照表項目に記載いただいた施設のみ取りまとめていますので、「1.売上効率」「2.損益構造」と集計対象旅館が異なります。)

(1)安 全 性

短期支払能力をみる流動比率の平均は201.4%で、望ましい数値としている120%を上回っています。前年調査で大きく上昇して、今回も高い水準で推移しており、コロナ禍での特別貸付等の資金繰り支援の活用により現預金が増加しているとみられます。個別にみると、流動比率150%以上が全体の68.9%を占めています。一方で、100%以下は17.8%にとどまりました。

長期安全性をみる固定長期適合率の平均は83.6%と、流動比率同様に望ましい数値としている95%以下となっているものの、前述のような支援策による長期借入金の増加もその要因と考えられます。

自己資本(資本金・法定準備金・剰余金の計)が総資本(=総資産)に対して占める割合を示す自己資本比率は9.1%となっています。日旅協全国平均の6.4%は上回っていますが、前年調査に続き低下傾向にあります。借入金の増加や収支マイナスがみられたことで圧迫されているといえます。

(2)活 動 性

投下した総資本に対してどれだけの売上高を上げられたかをみる、総資本対売上高回転率の平均は0.50回転でした。

総資本に対してどれだけの経常利益を確保できたかを示す、総資本対経常利益率(企業の業績評価の重要ポイントともいわれます。)は今回の調査ではマイナス1.42%という結果でした。

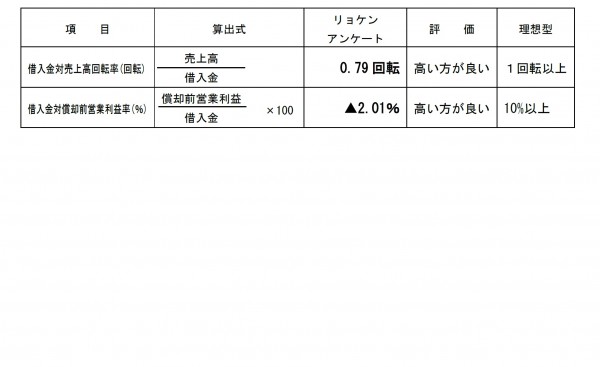

(3)借入金適正度

借入金(長期借入金+短期借入金)に対して、売上高がどの程度あるかをみる借入金対売上高回転率は0.79回転と1回転を下回りました。

借入金対償却前営業利益率は、利息支払・元金返済の原資となる償却前営業利益が、借入金に対してどの程度あるかを示す数値です。

今回調査では、マイナス2.01%でした。

バックナンバー

過去の調査結果はこちらからご覧いただけます。

その他、リョケンが実施したアンケート調査結果はこちらからご覧いただけます。

■アンケート調査一覧